编者按

本报告系穆迪发布(英文版),中文由久期科技翻译,但未经授权。如果涉及知识产权侵犯,久期科技将第一时间删除。

时代中国控股有限公司

更新以下评级确认

时代中国控股有限公司(简称“时代中国”)的Ba3企业家族评级,反映了该公司不断增长的经营规模和强劲的盈利能力。

这得益于其在广东省房地产开发和不断增长的城市重建项目投资组合的良好记录,以及其强大的流动性。

公司的Ba3评级因其地理集中在广东省而有所影响,但由于其主要市场的强劲住房需求以及其逐渐扩大到中国其他省份的地理范围而有所缓解。

该评级还反映了该公司对合资企业业务的敞口不断增加,这降低了其信贷指标的透明度。

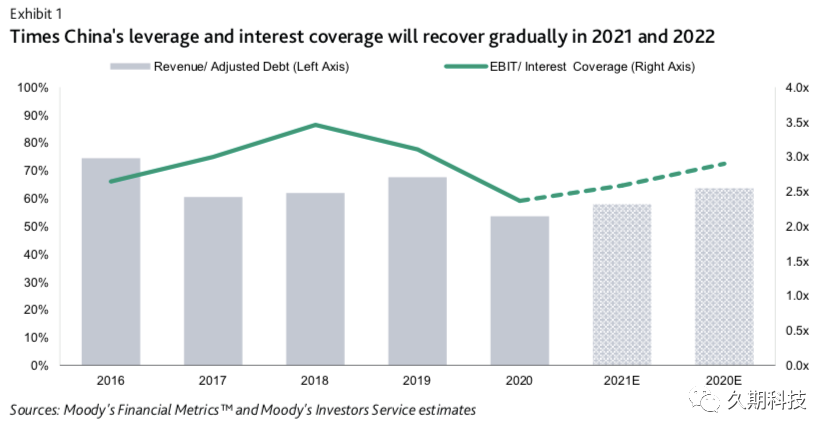

我们预计,2021年和2022年,在收入增长、稳定毛利率和控制土地征用可能改善的推动下,时代中国的债务杠杆率和利息覆盖率,将从2020年底的疲弱水平恢复。

信用优势

» 低成本的土地储备和不断增加的城市重建项目转换,支持健康的盈利能力

信贷挑战

» 增加合资企业的风险敞口,这降低了其信贷指标的透明度

评级展望

稳定的前景反映了我们的预期,即在未来12-18个月内,由于公司控制其土地收购方式,收入增长、利润率稳定和债务增长放缓,公司的信用指标将从2020年的疲软水平得到改善。

可能导致升级的因素

如果时代中国的销售额保持稳定增长,经营规模扩大,流动性保持强劲,信用指标有所改善,评级上调的压力可能会出现。

表明升级的信用指标包括:息税前利润/利息覆盖率高于3.5倍,收入/调整后债务高于75%-80%,现金/短期债务持续高于1.5倍。

可能导致降级的因素

如果时代中国的销售额下降、债务杠杆率上升或流动性减弱,或进行积极的土地或项目收购,时代中国的评级可能会被下调。

表明评级下调的信用指标包括:息税前利润/利息覆盖率低于2.5倍、收入/调整后债务低于60%,或现金/短期债务持续低于1.0倍。

简况

时代中国是一家位于广东省的房地产开发商。公司专注于大众市场住宅的开发。

截至2020年12月31日,该公司在广东省15个城市拥有138个房地产项目,并在广东省以外的一些主要省会城市,如长沙、武汉、成都和杭州拥有房地产项目。

截至同日,该公司的土地储备总面积约为2160万平方米,足以支撑其未来3至5年的销售。

时代中国自2013年12月以来已在香港证交所上市。截至2020年12月31日,公司创始人兼董事长沈超雄及其妻子持有公司61.5%的股份。

详细的信贷考虑

经营规模不断扩大

时代中国已经证明了自己的增长能力,并在竞争激烈和高度监管的中国房地产市场中保持了业务可持续性。就合约销售额而言,其目前的规模与Ba级别的同行相当。

我们预计,在未来1-2年内,时代中国的合同销售额将继续以每年10%-15%的速度增长。

这得益于其可观的可销售资源和主要市场广东省的稳定住房需求,2020年时代中国在广东省的销售额约占其总销售额的87%。

2017年至2020年间,时代中国的合同销售额(包括合资联营企业)年复合增长率为34%。该公司通过专注于面向首次置业者和升级人士的大众市场住房,实现了运营规模的强劲增长。

在其主要市场广东省经济强劲增长的背景下,公司产品的大众可支付性支持了其快速增长和现金流的产生。

针对大众市场,该公司的项目以现代和艺术设计为特色,通常单位面积低于140平方米。该公司的一些住宅开发项目包括私人剧院、美术馆和艺术沙龙。这些特点对中国日益壮大的中产阶级很有吸引力。

低成本土地储备和不断增加的城市重置转换,将继续支持强劲的盈利能力

我们预计,尽管中国开发商的利润率出现收缩趋势,但公司的毛利率仍将保持在28%左右。

这一强劲的盈利能力得到了该公司低成本土地储备和不断增加的城市重置项目向土地储备的转换的支持,这为该公司在中国土地溢价不断上升的情况下管理土地成本提供了一定的灵活性。

时代中国在2020年将其整体毛利率维持在28.8%,与2019年报告的29.3%相似,尽管其开发业务的毛利率从2020年的28%下降到21%。

整体毛利率稳定,是因为利润率较高的市区重建计划卖地收入增加,有助纾缓其物业发展项目的利润收缩。

时代中国也能够通过拍卖、收购其他公司和参与城市重建等不同方式获得新的土地,从而保持较低的土地成本。

尽管城市重建在过去1-2年中仅占公司合同销售额的一小部分,但考虑到2020年城市重建的转化占其新收购土地储备的50%以上,其贡献将在未来2-3年增加。

时代中国在过去几年中参与了城市重建,这使得它能够以具有竞争力的价格收购广州和佛山地理位置优越的地块。

因此,与14913元/平方米的平均售价相比,截至2020年12月31日,其平均土地成本约为4612元/平方米。

广州市、佛山市和深圳市政府公布的促进城市化和再发展的优惠政策;与有关当局的密切合作;以及在城市重建项目上的持续成功记录,这些都支持了城市重建项目。

适度的财务指标,但将在未来12-18个月改善

我们预计,未来12-18个月,以收入/调整后债务衡量的时代中国中国杠杆率将恢复到60%-65%,以息税前利润/利息衡量的利息覆盖率将在未来12-18个月提高到3.0倍左右。

这些信用指标表明,在2020年杠杆率为53%和利息覆盖率为2.4倍的情况下,情况有所改善,仍适合其Ba3评级。

这些改善主要是由于预期公司将在未来一至两年内恢复收入增长并保持强劲的盈利能力,因为其施工活动正常化,并且由于城市重建的贡献不断增加,其土地成本保持在较低水平。

我们预计,在过去2-3年合同销售增长的支撑下,公司收入增长将在未来12-18个月恢复到10%-15%。

时代中国也将继续审慎拿地,并因土地储备充足而动态调整拿地。

此外,城市重建的积极政策动向将进一步减少公司从公开土地拍卖获得土地的需求,以支持其业务增长。反过来,这将有助于该公司更好地应对不利的市场环境。

时代中国的收入/调整后债务和息税前利润/利息覆盖率在2020年恶化,因为其收入五年来首次下降。

2020年,公司收入下降9.1%至386亿元,主要原因是冠状病毒爆发期间预售项目交付缓慢,导致房地产销售收入下降16.4%。

公司将一些注重一级土地开发的城市重建,重新分类为其他收入而不是收入,也导致收入增长放缓。

广东省地理集中度

时代中国的业务在地理上集中在广东省。我们预计未来两到三年,广东省将继续主导公司的销售。这种地理集中必然使公司受到当地经济条件和省级监管措施的影响。

截至2020年12月31日,该公司2160万平方米土地储备的90%以上由广东省的地块组成,其余地块位于长沙、成都、杭州和武汉。

2020年,广东省的合同销售额占公司总合同销售额的85%以上,而2018年、2019年和2020年分别为96%、93%和87%。

然而,广东省强劲的经济表现(该省拥有中国最高的省级GDP)及其在该省的知名品牌缓解了公司的集中风险。

此外,时代中国中国完全有能力受益于中国政府(A1稳定)开发广东港澳大湾区的计划。

截至2020年12月31日,公司2160万平方米的土地储备中,约68%位于大湾区11个城市中的8个,这些城市分别占公司2020年、2019年和2018年合同销售额的78%、86%和90%。

此外,时代中国正在广东省以外的地区逐步实现地理覆盖的多样化。2019年,该公司在2018年进入四川成都后,将足迹扩展到杭州和武汉。

未来两三年,还将逐步向长三角、长江中游城市群、成渝城市群等增长潜力较大的地区拓展。

向新城市的扩张增强了公司的地理多样性,但也带来了执行风险,并转移了公司核心市场的资源。不过,鉴于该公司在广东省外的业务规模相对较小,执行风险可控。

合资企业风险敞口增加,降低了其信贷指标的透明度

过去两年,时代中国的销售额和土地储备迅速增长,部分原因是通过合资企业的合作关系。

因此,公司的可归属合约销售额从2017年合约销售额416亿元的约76%,下降至2020年合约销售额总额1004亿元的约62%。

合资企业的使用有助于降低公司的前期资本需求和执行风险。然而,考虑到这些合资企业的财务信息没有在财务报告中合并,也没有公开披露,这一战略可能导致其信用指标的透明度降低。

此外,考虑到时代中国在许多合资企业项目中的少数股权,时代中国在管理合资企业现金流方面可能面临挑战。

公司需要与其合资伙伴就合资项目现金的分配达成一致,特别是对于他们没有管理控制权的项目。

该公司的合资伙伴大多是广东省信誉良好的开发商,包括招商地产有限公司和宝龙房地产控股有限公司(B1正面)。

这一事实部分抵消了上述担忧。这些开发商的经验和财务实力可以降低合资企业的运营和财务风险。

我们预计,公司在合资企业中的敞口在未来12-18个月内仍将保持显著水平,因为在2020年新收购的土地储备中,只有约60%-65%归时代中国所有。

尽管如此,我们预计公司将逐步提高归属比例,因为转换城市重建产生的新可销售资源的比例,将在未来两到三年内持续增加。

ESG注意事项

时代中国中国的所有权集中在其控股股东沈超雄及其妻子身上,截至2020年12月31日,他们持有时代中国61.5%的股份。

设立专门委员会(特别是审计和薪酬委员会),这些委员会由独立的非执行董事担任主席,负责监督公司治理;

按照香港证券交易所上市规则,以及香港《证券及期货条例》的规则来管理关联方交易。

该公司过去三年将其关联方交易控制在相对较低的水平。同期,该公司的股息支付率也稳定在25%-30%左右。

流动性分析

时代中国的流动性是好的。公司现金余额约379亿元(包括截至2020年12月31日的限制性现金44亿元),足以支付182亿元的短期债务。

我们预计,在未来12-18个月内,其持有的现金以及预期的经营现金流入,将能够支付其承诺的土地购买、股息支付以及资本支出和之前收购的应付款项。

此外,时代中国还拥有良好的、多元化的境内和境外资本市场准入渠道。2020年,该公司发行了95亿元的在岸债券和9亿美元的离岸债券用于再融资,这有助于延长其债务期限。

结构考虑

时代中国B1级高级无担保债券评级比CFR低一级,因为存在结构性从属风险。

这种从属风险反映了这样一个事实:在破产情况下,中国的债权大多在其运营子公司,并优先于在控股公司的债权。

此外,控股公司缺乏结构性从属的显著缓解因素。因此,控股公司的索赔预期回收率将很低。

方法和记分卡

时代中国对大多数因素的评分为Ba或Baa。记分卡显示,基于未来12-18个月的前瞻性财务状况,评分结果为Ba3,符合最终评级。 责任编辑: admin